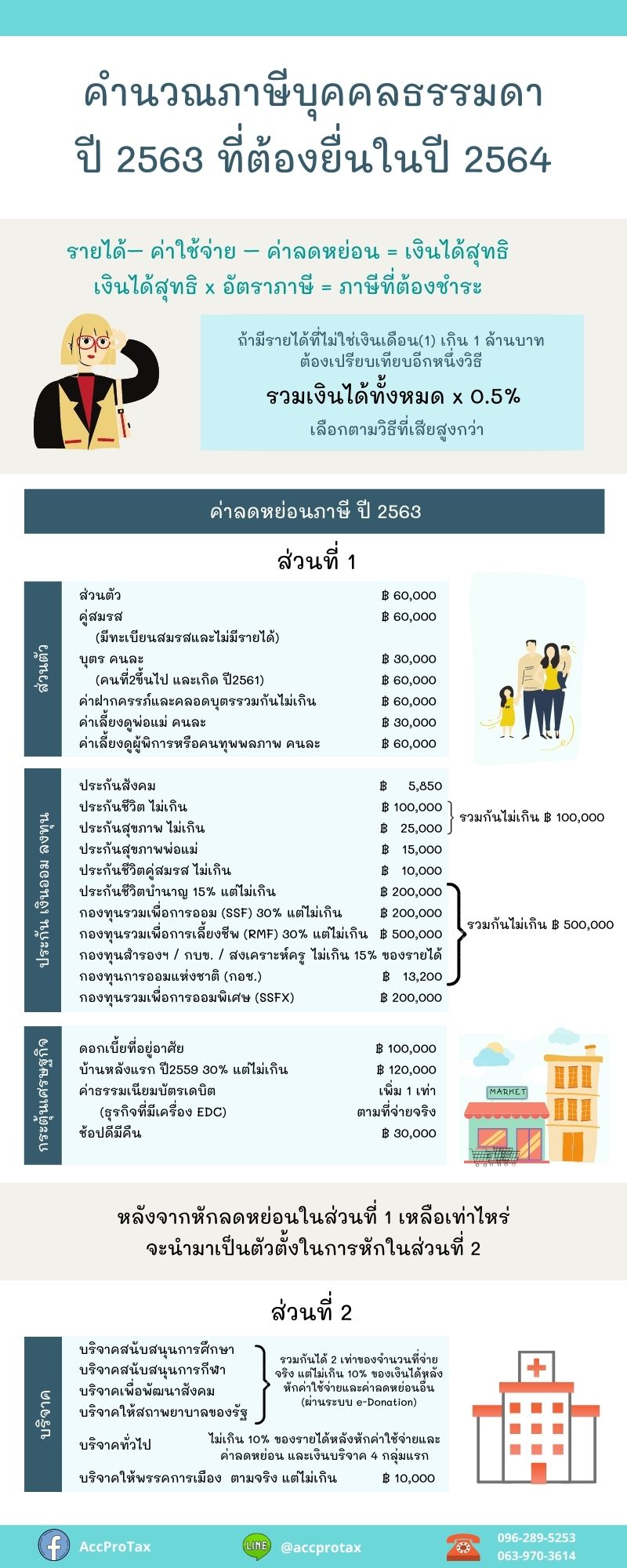

คำนวณภาษีบุคคลธรรมดา ปี 2563 ที่ต้องยื่นในปี 2564

การยื่นภาษีเงินได้บุคคลธรรมดาถือเป็นเรื่องที่ต้องใช้ความละเอียดรอบคอบ หากลืมรายการลดหย่อนภาษีไปแม้แต่รายการเดียว นั่นก็หมายถึงต้องจ่ายภาษีมากขึ้น ทุกคนจึงต้องเช็กรายการลดหย่อนภาษีพื้นฐานให้พร้อม เพื่อลดหย่อนภาษี 2564 หรือเรียกให้ถูกคือการลดหย่อนภาษีในปีภาษี 2563 ซึ่งจะต้องยื่นเสียภาษีภายในวันที่ 31 มีนาคม 2564 จะได้ไม่มีรายการลดหย่อนภาษีไหนตกหล่น เมื่อถึงเวลาต้องยื่นภาษี

การยื่นภาษีเงินได้บุคคลธรรมดาถือเป็นเรื่องที่ต้องใช้ความละเอียดรอบคอบ หากลืมรายการลดหย่อนภาษีไปแม้แต่รายการเดียว นั่นก็หมายถึงต้องจ่ายภาษีมากขึ้น ทุกคนจึงต้องเช็กรายการลดหย่อนภาษีพื้นฐานให้พร้อม เพื่อลดหย่อนภาษี 2564 หรือเรียกให้ถูกคือการลดหย่อนภาษีในปีภาษี 2563 ซึ่งจะต้องยื่นเสียภาษีภายในวันที่ 31 มีนาคม 2564 จะได้ไม่มีรายการลดหย่อนภาษีไหนตกหล่น เมื่อถึงเวลาต้องยื่นภาษี

คนไทยทุกคนที่มีเงินได้เกิน 120,000 บาทต่อปี มีหน้าที่ต้องยื่นภาษีเงินได้บุคคลธรรมดา แต่จะเสียภาษีหรือไม่ ก็ขึ้นอยู่กับเงินได้สุทธิของตนเอง ซึ่งคิดจากการนำเงินได้ทั้งปี หักค่าใช้จ่าย และหักลดหย่อนภาษีที่มีทั้งหมด โดยเงินได้ทั่วไป (เงินเดือน โบนัส หรือค่าจ้าง) สามารถหักค่าใช้จ่ายได้ 50% แต่ไม่เกิน 100,000 บาท

หากรายได้สุทธิไม่เกิน 150,000 บาท ก็จะได้รับการยกเว้นภาษี แต่ถ้าเกินกว่านั้น ก็จะเสียภาษีในอัตราเริ่มต้น 5% และจะสูงขึ้นตามอัตราภาษีแบบขั้นบันได แต่รายการลดหย่อนภาษีจะช่วยทำให้รายได้สุทธิให้ลดลง จึงเสียภาษีน้อยกว่าคนที่ไม่มีรายการลดหย่อนภาษีเลย

ในปี 2563 ยังคงมีตัวช่วยลดหย่อนภาษีอยู่หลายกลุ่ม ได้แก่

- กลุ่มค่าลดหย่อนส่วนตัวและครอบครัว

- กลุ่มประกัน เงินออม และการลงทุน

- กลุ่มค่าลดหย่อนตามมาตรการกระตุ้นเศรษฐกิจของรัฐ

- กลุ่มค่าลดหย่อนเกี่ยวกับอสังหาริมทรัพย์

- กลุ่มเงินบริจาค

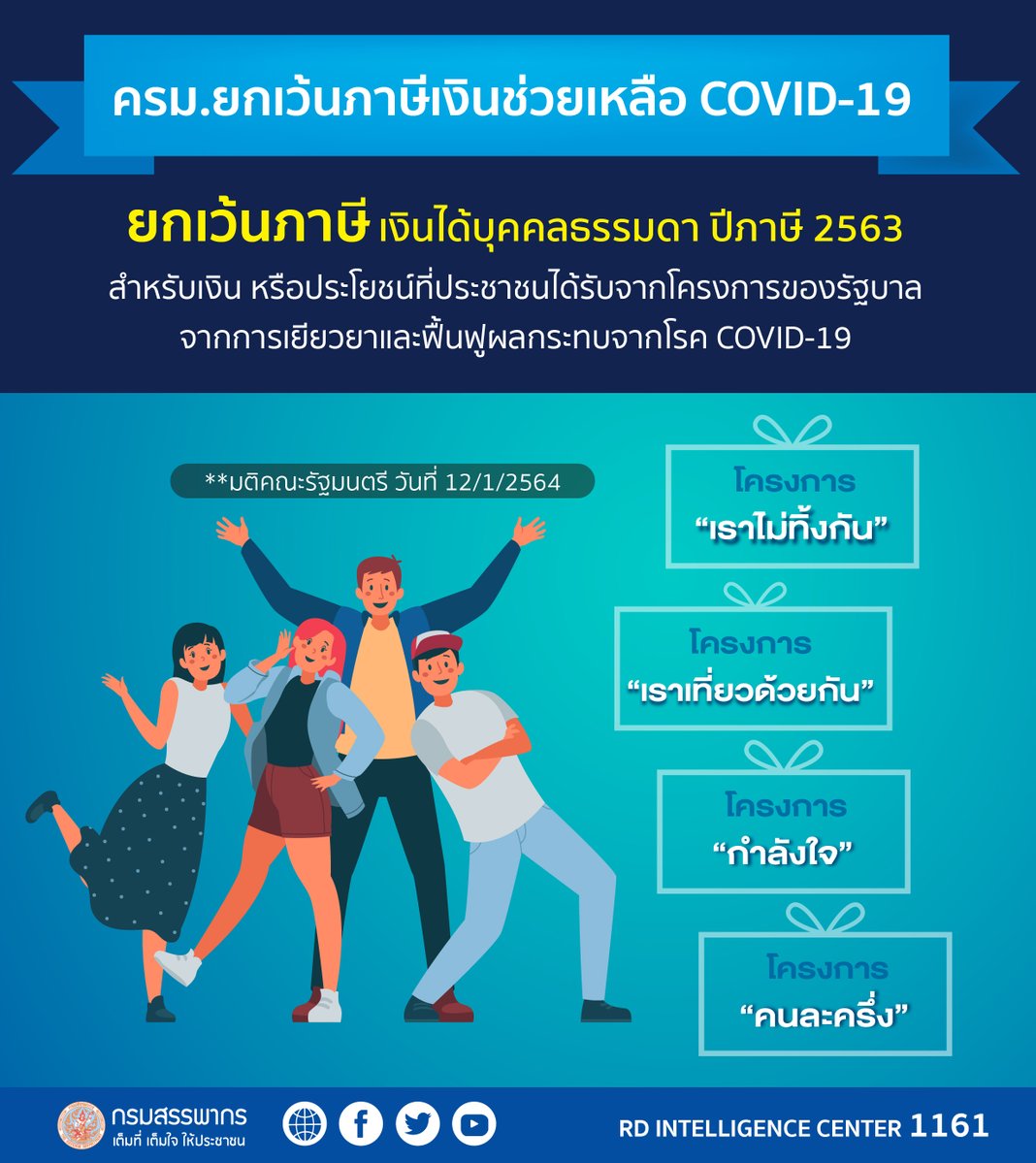

- ยกเว้นภาษีเงินได้บุคคลธรรมดา ปีภาษี2563 สำหรับโครงการของรัฐบาลจากการเยียวยาและฟื้นฟูผลกระทบจากโรค COVID-19

| กลุ่มค่าลดหย่อนส่วนตัวและครอบครัว | |

| 1. ค่าลดหย่อนส่วนบุคคล | |

| จำนวน : 60,000 บาท เงื่อนไข : ลดหย่อนภาษีได้ทันทีที่ยื่นแบบฯ |

|

| 2. ค่าลดหย่อนจากคู่สมรสที่ไม่มีเงินได้ | |

| จำนวน : 60,000 บาท

เงื่อนไข : สำหรับสามี-ภรรยาที่จดทะเบียนสมรส คู่สมรสต้องไม่มีเงินได้ หรือมีเงินได้แต่เลือกนำมาคำนวณภาษีพร้อมกัน ไม่ได้แยกยื่นแบบฯ |

|

| 3. ค่าลดหย่อนบุตร | |

| จำนวน : ลดหย่อนได้คนละ 30,000 บาท (ไม่จำกัดจำนวนบุตร)

เงื่อนไข : · หากเป็นบุตรตามกฎหมาย สามารถนำมาหักลดหย่อนได้ไม่จำกัดจำนวนบุตร · หากเป็นบุตรบุญธรรม สามารถนำมาหักลดหย่อนได้ไม่เกิน 3 คน · หากมีทั้งบุตรบุญธรรมและบุตรชอบด้วยกฎหมาย ให้นำบุตรชอบด้วยกฎหมายทั้งหมดมาหักก่อน แล้วจึงนำบุตรบุญธรรมมาหัก รวมกันได้ไม่เกิน 3 คน · กรณีมีบุตรชอบด้วยกฎหมายที่มีชีวิตอยู่รวมเป็นจำนวนตั้งแต่ 3 คนขึ้นไป จะนำบุตรบุญธรรมมาหักไม่ได้ |

|

| นอกจากนี้ บุตรที่จะนำมาหักลดหย่อนภาษีต้องมีคุณสมบัติตามนี้ด้วย | |

| · บุตรมีอายุอยู่ระหว่างแรกเกิดจนถึง 20 ปี ในปีภาษีนั้น

· ถ้าบุตรมีอายุระหว่าง 21-25 ปี ในปีภาษีนั้น ต้องกำลังศึกษาในระดับอนุปริญญา (ปวส.) ขึ้นไป · ถ้าบุตรมีอายุ 25 ปีขึ้นไป ในปีภาษีนั้น ต้องเป็นบุคคลไร้ความสามารถ หรือเสมือนไร้ความสามารถ · บุตรต้องไม่มีเงินได้ในปีภาษีตั้งแต่ 30,000 บาทขึ้นไป (ยกเว้นเงินปันผล) หรือรายได้ที่มีนั้นได้รับการยกเว้นตามกฎหมาย เช่น บุตรที่อายุไม่เกิน 20 ปี และรับเงินปันผล ซึ่งเงินปันผลนั้นจะถือว่าเป็นเงินของผู้ปกครอง และไม่ถือว่าบุตรมีรายได้ |

|

| 4. ค่าฝากครรภ์ และค่าคลอดบุตร | |

| จำนวน : หักค่าใช้จ่ายได้ตามจริง สูงสุดไม่เกินปีละ 60,000 บาท

เงื่อนไข : ที่มีเงินได้หรือคู่สมรส สามารถนำค่าใช้จ่ายฝากครรภ์และค่าคลอดบุตร มาหักลดหย่อนภาษีเงินได้บุคคลธรรมดาได้ ดังนี้ · เป็นค่าใช้จ่ายที่เกิดขึ้นจากการรักษาพยาบาลอันเนื่องมาจากการตั้งครรภ์และคลอดบุตร ไม่ว่าจะเป็นค่าตรวจครรภ์ รับฝากครรภ์ ค่าบำบัดทางการแพทย์ ค่ายาและค่าเวชภัณฑ์ ค่าทำคลอด ค่ากินอยู่ในโรงพยาบาล · สามารถใช้สิทธิลดหย่อนภาษีกับค่าใช้จ่ายที่เกิดตั้งแต่วันที่ 1 มกราคม – 31 ธันวาคม 2563 · หากเป็นค่าคลอดบุตรในการตั้งครรภ์ที่ไม่ได้เกิดขึ้นในปีภาษีเดียวกัน เช่น ตั้งครรภ์ปี 2563 แต่คลอดปี 2564 จะได้รับสิทธิลดหย่อนตามจำนวนที่จ่ายจริงในปีที่ใช้ แต่รวมกันแล้วต้องไม่เกิน 60,000 บาท เช่น ในปี 2563 จ่ายค่าฝากครรภ์ไปจำนวน 10,000 บาท ก็จะสามารถหักลดหย่อนภาษีปี 2563 ได้ 10,000 บาท ส่วนที่เหลืออีก 50,000 บาท สามารถนำไปหักลดหย่อนภาษีเมื่อคลอดบุตรในปี 2564 ได้ · หากจ่ายค่าฝากครรภ์หรือคลอดบุตรหลายคราวในปีภาษีเดียวกัน สามารถลดหย่อนภาษีได้คราวละไม่เกิน 60,000 บาท · เช่น จ่ายค่าคลอดบุตรคนแรกในเดือนมกราคม 2563 จะสามารถนำค่าใช้จ่ายส่วนนี้มาลดหย่อนภาษีได้ไม่เกิน 60,000 บาท และถ้าหากในเดือนธันวาคม 2563 มีการตั้งครรภ์และฝากครรภ์บุตรคนที่ 2 อีก ก็จะได้สิทธิลดหย่อนภาษีเพิ่มเติมอีกตามที่จ่ายจริง แต่ไม่เกิน 60,000 บาท รวมแล้วหากมีบุตร 2 คน ภายในปี 2563 จะสามารถนำค่าใช้จ่ายมาหักลดหย่อนได้สูงสุด 120,000 บาท · กรณีคลอดบุตรแฝด สามารถหักลดหย่อนภาษีได้ไม่เกิน 60,000 บาท เนื่องจากเป็นการตั้งครรภ์คราวเดียว · สามารถนำค่าใช้จ่ายจากการตั้งครรภ์และคลอดบุตรมาหักลดหย่อนภาษีได้ ไม่ว่าทารกที่คลอดจะมีชีวิตรอดหรือไม่ · สามีสามารถใช้สิทธิลดหย่อนภาษีค่าคลอดบุตรได้ไม่เกิน 60,000 บาท หากภรรยาไม่มีเงินได้ · กรณีสามีและภรรยามีเงินได้ทั้งคู่ จะสามารถใช้สิทธิลดหย่อนภาษีค่าตั้งครรภ์และคลอดบุตรได้ 2 กรณี คือ · สิทธิลดหย่อนภาษีดังกล่าว เมื่อนำไปรวมกับสิทธิการเบิกค่าฝากครรภ์และค่าคลอดบุตรจากสวัสดิการภาครัฐและเอกชน ต้องไม่เกิน 60,000 บาท |

|

| อธิบายง่าย ๆ ก็คือ หากใช้สิทธิเบิกค่าคลอดบุตรจากสวัสดิการค่ารักษาพยาบาลของข้าราชการ / สิทธิประกันสังคม / สิทธิหลักประกันสุขภาพแห่งชาติ รวมทั้งสวัสดิการค่ารักษาพยาบาลที่ได้รับจากนายจ้างภาคเอกชนแล้ว จะสามารถนำมาหักลดหย่อนภาษีได้แค่ส่วนที่ยังไม่เกิน 60,000 บาทเท่านั้น

หลักฐานที่ใช้ลดหย่อนภาษี : · ใบรับรองแพทย์ · ใบเสร็จรับเงิน หรือหลักฐานอื่นที่แสดงว่าได้จ่ายค่าฝากครรภ์และค่าคลอดบุตรให้แก่สถานพยาบาล |

|

| 5. ค่าลดหย่อนบุตรคนที่ 2 เป็นต้นไป | |

| จำนวน : 30,000 บาทต่อคน (เมื่อรวมกับค่าลดหย่อนบุตรอีก 30,000 บาท เท่ากับลดหย่อนบุตรคนที่ 2

รวม 60,000 บาท) เงื่อนไข : · ต้องเป็นบุตรคนที่ 2 เป็นต้นไป ที่คลอดตั้งแต่ปี 2561 เป็นต้นไป · ต้องเป็นบุตรโดยชอบด้วยกฎหมาย · นับลำดับของบุตรทุกคน ไม่ว่าจะมีชีวิตอยู่หรือไม่ก็ตาม

เท่ากับว่า หากเราคลอดบุตรคนที่ 2 เป็นต้นไป จะสามารถหักค่าลดหย่อนได้ถึง 120,000 บาท (ค่าลดหย่อนบุตร 30,000 บาท + ค่าลดหย่อนบุตรคนที่ 2 เป็นต้นไป 30,000 บาท + ค่าฝากครรภ์และคลอดบุตร 60,000 บาท) |

|

| 6. ค่าอุปการะเลี้ยงดูบิดา-มารดา | |

| จำนวน : ลดหย่อนจากบิดา-มารดา (ตัวเอง) และบิดา-มารดาคู่สมรส ได้คนละ 30,000 บาท มากสุดคือ 4 คน

ไม่เกิน 120,000 บาท เงื่อนไข : · บิดา-มารดาต้องมีอายุ 60 ปีขึ้นไป และมีรายได้ในปีภาษีนั้นไม่เกิน 30,000 บาท · หากเป็นบิดา-มารดาของคู่สมรส จะใช้ลดหย่อนภาษีได้ก็ต่อเมื่อคู่สมรสต้องไม่มีรายได้ · บิดา-มารดาออกหนังสือรับรองการเลี้ยงดู (ลย.03) ให้กับบุตรที่จะขอลดหย่อนภาษีด้วย · หากมีลูกหลายคนจะสามารถใช้สิทธิได้เพียงคนเดียวเท่านั้น เช่น หากลูกคนโตใช้สิทธินี้ไปแล้ว ลูกคนอื่น ๆ ก็ไม่สามารถใช้สิทธินี้ได้อีก |

|

| 7. ค่าอุปการะคนพิการหรือคนทุพพลภาพ | |

| จำนวน : 60,000 บาทต่อคน

เงื่อนไข : · ต้องเป็นผู้ที่ดูแลคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ · ผู้พิการต้องมีบัตรประจำตัวคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ หรือเป็นคนทุพพลภาพที่มีเงินได้พึงประเมินไม่เกิน 30,000 บาทต่อปี

ทั้งนี้ หากผู้พิการหรือทุพพลภาพเป็นบิดา-มารดา-บุตร-คู่สมรสของผู้มีเงินได้ ก็สามารถใช้สิทธิควบคู่กันได้เลย เช่น บิดาอายุเกิน 60 ปี เป็นผู้พิการ ไม่มีรายได้ เราสามารถนำมาลดหย่อนได้สูงสุด (30,000+60,000 บาท) เท่ากับ 90,000 บาท หรือหากคู่สมรสเป็นผู้พิการและไม่มีรายได้ ก็สามารถนำมาลดหย่อนได้สูงสุด 120,000 บาท (ค่าลดหย่อนคู่สมรส 60,000 + ค่าลดหย่อนอุปการะผู้พิการ 60,000) |

|

| กลุ่มประกัน เงินออม และการลงทุน | |

| 1. ประกันสังคม | |

| จำนวน : ลดหย่อนได้ตามจริง สูงสุดไม่เกิน 9,000 บาท | |

| 2. ประกันชีวิตทั่วไป หรือเงินฝากเพื่อสงเคราะห์ชีวิต | |

| จำนวน : ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

เงื่อนไขประกันชีวิต : · ต้องเป็นประกันชีวิตที่มีความคุ้มครองตั้งแต่ 10 ปีขึ้นไป · มีผลตอบแทนคืนไม่เกิน 20% ของเบี้ยสะสม (เงินปันผลหรือเบี้ยคืนรายปี) · ต้องเป็นกรมธรรม์ที่ซื้อจากบริษัทประกันชีวิตที่ดำเนินกิจการในไทย · หากเวนคืนกรมธรรม์ก่อนครบ 10 ปี ถือว่าผิดเงื่อนไข จะไม่สามารถนำมาลดหย่อนภาษีได้ · หากเราซื้อประกันชีวิตให้คู่สมรสไว้ และคู่สมรสไม่มีรายได้ แต่ยังจ่ายเบี้ยประกันอยู่ ก็ยังสามารถนำเบี้ยประกันที่จ่ายไปมาหักลดหย่อนได้ไม่เกิน 10,000 บาท เงื่อนไขเงินฝากเพื่อสงเคราะห์ชีวิต : · ต้องเปิดบัญชีเงินฝากเพื่อสงเคราะห์ชีวิต (ปัจจุบันมี 2 ธนาคาร คือ ออมสิน และ ธ.ก.ส.) · ฝากเงินตั้งแต่ 10 ปีขึ้นไป · ผู้มีเงินได้เป็นผู้จ่ายเงินฝากเท่านั้น · กรณีได้รับเงินหรือผลประโยชน์ตอบแทนคืนทุกปี ต้องไม่เกิน 20% ของเงินฝากรายปี · มีหลักฐานจากธนาคารผู้รับฝากเงิน · หักลดหย่อนภาษีได้ตามจำนวนที่ฝากเงินจริง แต่เมื่อรวมกับเงินที่ได้จ่ายค่าเบี้ยประกันชีวิตแล้ว ต้องไม่เกิน 100,000 บาท

ตัวอย่างเช่น หากจ่ายเบี้ยประกันชีวิตในปีนั้นไปแล้ว 70,000 บาท เราจะมีสิทธิ์นำเงินฝากสงเคราะห์ชีวิตไปลดหย่อนภาษีได้อีกเพียง 30,000 บาท |

|

| 3. ประกันสุขภาพตัวเอง | |

| จำนวน : ลดหย่อนภาษีได้ไม่เกิน 25,000 บาทต่อปี แต่เมื่อรวมเบี้ยประกันชีวิต และเงินฝากสงเคราะห์ชีวิตแล้ว

ต้องไม่เกิน 100,000 บาท (เริ่มตั้งแต่ปี 2563 เป็นต้นไป จากเดิมให้ลดหย่อนภาษีได้ไม่เกิน 15,000 บาท) เงื่อนไข : ประกันสุขภาพที่นำมาลดหย่อนได้ มีดังนี้ · ประกันให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาลอันเกิดจากการเจ็บป่วยและการบาดเจ็บ การชดเชยการทุพพลภาพและการสูญเสียอวัยวะเนื่องจากการเจ็บป่วยหรือบาดเจ็บ · ประกันอุบัติเหตุเฉพาะที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล การทุพพลภาพ การสูญเสียอวัยวะ และการแตกหักของกระดูก · ประกันภัยโรคร้ายแรง · ประกันภัยการดูแลระยะยาว อย่างไรก็ตาม แนะนำให้ตรวจสอบกับบริษัทประกันก่อนว่า ประกันสุขภาพที่เราสนใจจะซื้อหรือที่มีอยู่แล้วนั้นสามารถลดหย่อนภาษีได้หรือไม่ |

|

| 4. ประกันสุขภาพบิดา-มารดา | |

| จำนวน : ลดหย่อนได้ตามจริง แต่ไม่เกิน 15,000 บาท

เงื่อนไข : · บิดา-มารดาต้องไม่มีเงินได้พึงประเมินในปีภาษีที่ขอหักลดหย่อนเกิน 30,000 บาทขึ้นไป · บิดาหรือมารดาต้องอยู่ในไทยไม่ต่ำกว่า 180 วัน ในปีภาษีนั้น · ลูกที่จะใช้สิทธิต้องเป็นบุตรตามกฎหมายเท่านั้น บุตรบุญธรรมไม่สามารถใช้สิทธิได้ · ลูกสามารถใช้สิทธิได้หลายคน โดยหารเฉลี่ยกัน เช่น ลูก 2 คน ร่วมกันซื้อประกันสุขภาพให้บิดา จำนวน 15,000 บาท ดังนั้น ลูกแต่ละคนสามารถนำเบี้ยประกันสุขภาพบิดาไปลดหย่อนภาษีได้คนละ 7,500 บาท

อย่างไรก็ตาม แบบประกันสุขภาพของบิดา-มารดาที่นำมาลดหย่อนภาษีได้จะต้องเป็นความคุ้มครองด้านใดด้านหนึ่งใน 4 ด้านเท่านั้น คือ · คุ้มครองค่ารักษาพยาบาล หรือจ่ายเงินชดเชย จากการเจ็บป่วยทั่วไป · คุ้มครองค่ารักษาพยาบาล หรือจ่ายเงินชดเชย จากกรณีอุบัติเหตุ · คุ้มครองกรณีที่เป็นโรคร้ายแรง · ประกันคุ้มครองการพยาบาลสำหรับการเจ็บป่วยระยะยาว (Long Term Care) |

|

| 5. ประกันชีวิตคู่สมรส | |

| จำนวน : ลดหย่อนได้ตามจริง แต่ไม่เกิน 10,000 บาท

เงื่อนไข : · สำหรับสามี-ภรรยาที่จดทะเบียนสมรส · คู่สมรสต้องไม่มีเงินได้ หรือมีเงินได้แต่เลือกนำมาคำนวณภาษีพร้อมกัน ไม่ได้แยกยื่นแบบฯ |

|

| 6. ประกันชีวิตบำนาญ | |

| จำนวน : 15% ของรายได้ แต่ไม่เกิน 200,000 บาท

เงื่อนไข : · ต้องเป็นประกันที่มีระยะเวลาเอาประกัน 10 ปีขึ้นไป · ต้องเป็นกรมธรรม์ที่ซื้อจากบริษัทประกันชีวิตที่ดำเนินกิจการในไทย · จ่ายผลตอบแทนให้ผู้เอาประกันตั้งแต่อายุ 55 ปี ต่อเนื่องไปจนถึงอายุ 85 ปี หรือมากกว่านั้น · เมื่อรวมค่าเบี้ยประกันที่จ่ายให้กับกองทุนสำรองเลี้ยงชีพ หรือกองทุนบำเหน็จบำนาญข้าราชการ หรือกองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน หรือกองทุนรวมเพื่อการออม (SSF) หรือกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) แล้ว ต้องไม่เกิน 500,000 บาท · หากมีประกันชีวิตแบบทั่วไปอยู่แล้ว แต่ยังไม่ครบ 1 แสนบาท สามารถนำค่าเบี้ยประกันชีวิตแบบบำนาญไปรวมกับสิทธิลดหย่อนประกันชีวิตแบบทั่วไปให้ครบ 1 แสนบาทก่อน ส่วนที่เหลือก็ยังสามารถนำมาลดหย่อนโดยใช้สิทธิเบี้ยประกันชีวิตแบบบำนาญได้ 15% ของเงินได้ที่เสียภาษี แต่ไม่เกิน 200,000 บาท |

|

| 7. กองทุนรวมเพื่อการออม (Super Savings Fund) หรือ กองทุนรวม SSF | |

| กองทุน SSF หรือ Super Savings Fund เป็นกองทุนรวมเพื่อการออมที่ลงทุนหลักทรัพย์ได้ทุกประเภท ไม่ว่าจะเป็นตราสารหนี้ หุ้นไทย หุ้นต่างประเทศ กองทุนดัชนี ทองคำ อสังหาริมทรัพย์ ฯลฯ ปรับรูปแบบมาจากกองทุนรวมหุ้นระยะยาว หรือ LTF (Long Term Equity Fund) ที่ลงทุนในหุ้นเป็นหลัก

จำนวน : สูงสุด 30% ของเงินได้พึงประเมิน แต่ไม่เกิน 200,000 บาท เงื่อนไข : · ต้องซื้อระหว่างวันที่ 1 มกราคม – 31 ธันวาคม 2563 จึงจะใช้สิทธิ์ลดหย่อนภาษีในปี 2563 ได้ · ต้องถือครองอย่างน้อย 10 ปี (วันชนวัน) โดยไม่สามารถขายได้ หากขายก่อนครบกำหนด จะถือว่าทำผิดเงื่อนไขลดหย่อนภาษี และต้องคืนเงินภาษีที่ได้รับการยกเว้น · จำนวนเงินที่ซื้อกองทุน SSF เมื่อรวมกับกองทุนรวมเพื่อการเลี้ยงชีพ (RMF), กองทุนสำรองเลี้ยงชีพ, กองทุนบำเหน็จบำนาญข้าราชการ (กบข.), กองทุนครูโรงเรียนเอกชน, กองทุนการออมแห่งชาติ และประกันชีวิตแบบบำนาญ ต้องไม่เกิน 500,000 บาท ในแต่ละปีภาษี |

|

| 8. กองทุนรวมเพื่อการออมพิเศษ (Super Savings Fund Extra) หรือ กองทุนรวม SSFX | |

| กองทุน SSFX เป็นกองทุนพิเศษที่ให้ลดหย่อนภาษีได้เพิ่มเติมในช่วงปี 2563 เพื่อเยียวยาผลกระทบจากสถานการณ์การแพร่ระบาดของโควิด 19 ซึ่งมีเงื่อนไขบางข้อที่เหมือนและต่างจากกองทุน SSF ปกติ

จำนวน : เพิ่มจากวงเงินเดิมอีก 200,000 บาท ดังนั้น เราสามารถใช้สิทธิ์ลดหย่อนภาษีจากการซื้อกองทุน SSF และ SSFX รวม 400,000 บาท (SSF 200,000 + SSFX 200,000) เงื่อนไข : · ต้องซื้อระหว่างวันที่ 1 เมษายน – 30 มิถุนายน 2563 · ซื้อแล้วต้องถือครอง 10 ปีเต็ม เหมือนกับกองทุน SSF ปกติ · กองทุน SSFX ต้องมีนโยบายลงทุนในหุ้นไทยไม่ต่ำกว่า 65% (เหมือนกับ LTF) ต่างจากกองทุน SSF ปกติ ที่สามารถลงทุนได้หลากหลายกว่า ไม่จำกัดว่าต้องเป็นหุ้นไทยเท่านั้น · การซื้อกองทุน SSFX 200,000 บาท จะไม่รวมกับ SSF กองปกติ และไม่รวมกับกองทุนรวมเพื่อการเลี้ยงชีพ (RMF), กองทุนสำรองเลี้ยงชีพ, กองทุนบำเหน็จบำนาญข้าราชการ (กบข.), กองทุนครูโรงเรียนเอกชน, กองทุนการออมแห่งชาติ และประกันชีวิตแบบบำนาญ |

|

| 9. กองทุนรวมเพื่อการเลี้ยงชีพ (Retirement Mutual Fund หรือ RMF) | |

| จำนวน : หักลดหย่อนได้สูงสุด 30% ของเงินได้พึงประเมิน แต่ไม่เกิน 500,000 บาท

เงื่อนไข : · เมื่อซื้อ RMF รวมกับกองทุนรวม SSF + กบข. + กองทุนสำรองเลี้ยงชีพ + กองทุนครูโรงเรียนเอกชน + ประกันชีวิตแบบบำนาญ + กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท · ไม่มีขั้นต่ำในการซื้อ · ต้องซื้อต่อเนื่องทุกปี หรืออย่างน้อยปีเว้นปี · ต้องลงทุนอย่างน้อย 5 ปีเต็ม นับจากวันที่ลงทุนวันแรก โดยนับเฉพาะปีที่มีการซื้อหน่วยลงทุน คือ ปีใดไม่ลงทุนจะไม่นับว่ามีการลงทุนในปีนั้น · ต้องลงทุนต่อเนื่องจนอายุครบ 55 ปีบริบูรณ์ |

|

| 10. กองทุนสำรองเลี้ยงชีพ | |

| จำนวน : ตามที่จ่ายจริง แต่ไม่เกินปีละ 10,000 บาท ส่วนจำนวนเงินที่เกิน 10,000 บาท แต่ไม่เกิน 15%

ของรายได้ และไม่เกิน 490,000 บาท จะได้รับยกเว้น ไม่ต้องนำไปรวมกับเงินได้ที่ต้องเสียภาษี เงื่อนไข : · เงินสมทบกองทุนสำรองเลี้ยงชีพ เมื่อรวมกับกองทุนรวม SSF, กองทุนรวม RMF, กบข., กองทุนครูโรงเรียนเอกชน, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท |

|

| 11. กองทุนบำเหน็จบำนาญข้าราชการ (กบข.) | |

| จำนวน : ลดหย่อนภาษีได้เท่าที่จ่ายจริง แต่ไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี

เงื่อนไข : · เมื่อรวมกับกองทุนรวม SSF, RMF, กองทุนสำรองเลี้ยงชีพ, กองทุนครูโรงเรียนเอกชน, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท |

|

| 12. กองทุนสงเคราะห์ครูเอกชน | |

| จำนวน : ลดหย่อนภาษีได้เท่าที่จ่ายจริง แต่ไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี

เงื่อนไข : · เมื่อรวมกับกองทุนรวม SSF, กบข., RMF, กองทุนสำรองเลี้ยงชีพ, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท |

|

| 13. กองทุนการออมแห่งชาติ (กอช.) | |

| จำนวน : ตามจำนวนที่จ่ายจริง สูงสุดปีละ 13,200 บาท

เงื่อนไข : · เมื่อรวมกับกองทุนรวม SSF, กบข., RMF, กองทุนสำรองเลี้ยงชีพ, ประกันชีวิตแบบบำนาญ, กองทุนครูโรงเรียนเอกชน ต้องไม่เกิน 500,000 บาท |

|

| กลุ่มค่าลดหย่อนเกี่ยวกับอสังหาริมทรัพย์และลดหย่อนตามมาตรการกระตุ้นเศรษฐกิจ | |

| 1. ดอกเบี้ยเงินกู้ยืมเพื่อการมีที่อยู่อาศัย | |

| จำนวน : ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

เงื่อนไข : · ดอกเบี้ยจากเงินกู้การเช่าซื้อบ้าน คอนโด หรือที่อยู่อาศัย · ต้องเป็นการกู้ยืมจากสถาบันการเงินภายในประเทศ เช่น ธนาคารพาณิชย์และธนาคารของรัฐต่าง ๆ โดยทรัพย์สินที่กู้ต้องใช้มาเป็นหลักในการค้ำประกันการกู้ (จำนอง) ด้วย · ต้องเป็นการกู้เพื่อซื้อหรือสร้างที่อยู่บนที่ดินของตัวเอง หรือกู้เพื่อซื้อคอนโดมิเนียม · หากมีการกู้สำหรับที่อยู่อาศัยมากกว่า 1 แห่ง สามารถใช้ลดหย่อนรวมกันได้ทุกแห่ง แต่ต้องไม่เกิน 100,000 บาท · กรณีกู้ร่วมกันหลายคน ก็ให้แบ่งดอกเบี้ยคนละเท่า ๆ กัน แต่รวมแล้วต้องไม่เกิน 100,000 บาทต่อคนเช่นกัน |

|

| 2. ซื้อบ้านหลังแรก ปี 2559 | |

| จำนวน : ไม่เกิน 20% ของราคาอสังหาริมทรัพย์ โดยนำมาเฉลี่ยลดหย่อนภาษีได้เป็นเวลา 5 ปี หรือ

เท่ากับลดหย่อนภาษีได้ปีละ 4% ของราคาบ้านเป็นเวลา 5 ปี

ยกตัวอย่างเช่น ซื้อบ้านหรือคอนโดหลังแรกราคา 3 ล้านบาท โอนกรรมสิทธิ์วันที่ 20 มีนาคม 2559 จะสามารถนำค่าบ้าน 20% คือ 600,000 บาท มายื่นลดหย่อนภาษีได้เป็นเวลา 5 ปี (ตั้งแต่ปี 2559-2563) คิดเป็นปีละ 120,000 บาท เงื่อนไข · ต้องเป็นผู้ซื้ออสังหาริมทรัพย์หลังแรกในราคาไม่เกิน 3,000,000 บาท และโอนกรรมสิทธิ์ในปี 2559 |

|

| 3. ค่าธรรมเนียมบัตรเดบิต (ธุรกิจที่มีเครื่อง EDC) | |

| จำนวน : เพิ่ม 1 เท่า ตามที่จ่ายจริง

เงื่อนไข · ต้องมีเงินได้จาก ค่าเช่า, ค่าวิชาชีพอิสระ, ค่ารับเหมาทั้งค่าแรงและค่าของ หรือ เงินได้การประกอบธุรกิจอื่นๆ · ค่าเช่า, ค่าวิชาชีพอิสระ, ค่ารับเหมาทั้งค่าแรงและค่าของ หรือ เงินได้การประกอบธุรกิจอื่นๆ ที่ได้รับตลอดทั้งปีภาษี รวมแล้วต้อไม่เกิน 30 ล้านบาท · ค่าธรรมเนียมจากการรับชำระเงินด้วยบัตรเดบิตเกิดขึ้นระหว่าง 1 พฤศจิกายน 2559- 31 ธันวาคม 2564 |

|

| 4. ช้อปดีมีคืน | |

| จำนวน : ตามที่จ่ายจริง แต่ไม่เกิน 30,000 บาท

เงื่อนไข · สำหรับการซื้อสินค้าระหว่างวันที่ 23 ตุลาคม – 31 ธันวาคม 2563 · ต้องเป็นการซื้อสินค้า ดังนี้ 1. สินค้าและบริการที่อยู่ในระบบภาษีมูลค่าเพิ่ม และสามารถออกใบกำกับภาษีแบบเต็มรูปเป็นหลักฐานการซื้อสินค้าได้ 2. หนังสือที่เป็นสิ่งพิมพ์ รวมทั้ง e-Book (ยกเว้นนิตยสารและหนังสือพิมพ์) จากร้านที่เป็นบริษัท ห้างหุ้นส่วนนิติบุคคล หรือ E-Book ที่ออกใบกำกับภาษีแบบเต็มรูป หรือใบเสร็จรับเงินได้ 3. สินค้าโอทอป (OTOP) ที่ลงทะเบียนกับกรมการพัฒนาชุมชน และมีหลักฐานเป็นใบเสร็จรับเงิน หรือใบกำกับภาษีแบบเต็มรูปที่ระบุว่าเป็นรายการซื้อสินค้าหนึ่งตำบลหนึ่งผลิตภัณฑ์ |

|

| กลุ่มเงินบริจาค | |

| เงินบริจาคที่ลดหย่อนภาษีได้ 2 เท่า | |

| 1. เงินบริจาคเพื่อสนับสนุนการศึกษา | |

| จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่ไม่เกิน 10% ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่น

ก่อนหักลดหย่อนเงินบริจาค เช่น หากบริจาคเงินให้สถานศึกษาที่กระทรวงศึกษาธิการกำหนด 3,000 บาท ก็จะสามารถหักลดหย่อนได้ 2 เท่า คือ 6,000 บาท เงื่อนไข : · ต้องเป็นสถานศึกษาที่ ศธ. กำหนด · ต้องบริจาคและบันทึกข้อมูลผ่านระบบ e-Donation เท่านั้น |

|

| 2. เงินบริจาคให้แก่สถานพยาบาลของรัฐ | |

| จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคเพื่อสนับสนุนการศึกษาแล้วต้องไม่เกิน 10%

ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว เงื่อนไข : · เป็นการบริจาคให้สถานพยาบาลต่าง ๆ ของราชการ ไม่ว่าจะเป็นสถาบันการศึกษา องค์การมหาชน หรือหน่วยงานต่าง ๆ · ต้องมีหลักฐานใบเสร็จรับเงิน หรือมีการบันทึกข้อมูลบริจาคผ่านระบบ e-Donation ซึ่งส่งข้อมูลถึงกรมสรรพากรโดยตรง |

|

| 3. เงินบริจาคสนับสนุนการกีฬา | |

| จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคเพื่อสนับสนุนการศึกษาแล้วต้องไม่เกิน 10%

ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว เงื่อนไข : · เป็นการบริจาคเงินให้หน่วยงานด้านกีฬาที่สังกัดสมาคมกีฬาแห่งประเทศไทย · มีหลักฐานใบเสร็จรับเงิน หรือมีการบันทึกข้อมูลบริจาคผ่านระบบ e-Donation ซึ่งส่งข้อมูลถึงกรมสรรพากรโดยตรง |

|

| 4. เงินบริจาคเพื่อการพัฒนาสังคม | |

| ยกตัวอย่างเช่น

· กองทุนพัฒนาครู คณาจารย์ และบุคลากรทางการศึกษาที่กระทรวงศึกษาธิการจัดตั้งขึ้น · องค์กรปกครองส่วนท้องถิ่นเพื่อพัฒนาเด็กเล็ก · โครงการฝึกอบรมอาชีพและการจัดกิจกรรมที่เกี่ยวข้องกับการบำบัด แก้ไข ฟื้นฟู และสงเคราะห์เด็กและเยาวชนของสถานพินิจและคุ้มครองเด็กและเยาวชนหรือศูนย์ฝึกและอบรมเด็กและเยาวชน ในกรมพินิจและคุ้มครองเด็กและเยาวชน กระทรวงยุติธรรม · กองทุนยุติธรรม · การจัดหาหนังสือหรือสื่ออิเล็กทรอนิกส์เพื่อส่งเสริมการอ่าน จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคเพื่อสนับสนุนการศึกษาแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว |

|

| เงินบริจาคที่ลดหย่อนภาษีได้ตามปกติ (เท่าที่จ่ายจริง) | |

| 1. เงินบริจาคทั่วไป | |

| จำนวน : ตามที่บริจาคจริง แต่ต้องไม่เกิน 10% ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่น

เงื่อนไข · เป็นการบริจาคเงินเพื่อสาธารณกุศล ให้แก่วัดวาอาราม มูลนิธิ สมาคม สถานสาธารณกุศล สถานสงเคราะห์ ฯลฯ |

|

| 2. เงินบริจาคให้พรรคการเมือง | |

| จำนวน : ตามจำนวนที่บริจาคจริง แต่รวมกันแล้วไม่เกิน 10,000 บาท | |

เมื่อวันที่ 12 มกราคม 2564 ที่ผ่านมา ได้มีมติคณะรัฐมนตรี ว่าได้ยกเว้นภาษีเงินได้บุคคลธรรมดา ปี ภาษี2563 สำหรับเงินหรือผลประโยชน์ที่ประชาชนได้รับจากโครงการของรัฐบาลจากการเยียวยาและฟื้นฟูผลกระทบจากโรค COVID-19 ได้แก่ โครงการเราไม่ทิ้งกัน โครงการเราเที่ยวด้วยกัน โครงการกำลังใจ และโครงการคนละครึ่ง

ตัวอย่าง

นาย A ได้ลงทะเบียนโครงการ คนละครึ่ง เมื่อนาย A ได้ซื้อสินค้า กับร้านที่เข้าร่วมโครงการ ราคา 300 บาท ซึ่งนาย A จ่าย 150 บาท ภาครัฐออกให้ 150 บาท ทางร้านค้าจะได้รับ 300 บาท ซึ่ง 150 บาท ที่ทางภาครัฐออกให้ ไม่ต้องนำคำนวณภาษีเงินได้บุคคลธรรมดา แต่ทางร้านค้ายื่นเสียภาษี 300 บาท ตามปกติ

อ้างอิง : https://money.kapook.com/view232858.html

https://www.krungsri.com/th/plearn-plearn/tax-2563

https://www.itax.in.th/pedia/ค่าธรรมเนียมรับชำระเงินด้วยบัตรเดบิต/

https://www.rd.go.th/fileadmin/user_upload/lorkhor/newsbanner/2021/01/banner.jpg

https://www.instagram.com/p/CJ8W2i8L5Zc/?igshid=di7sb6o72yka