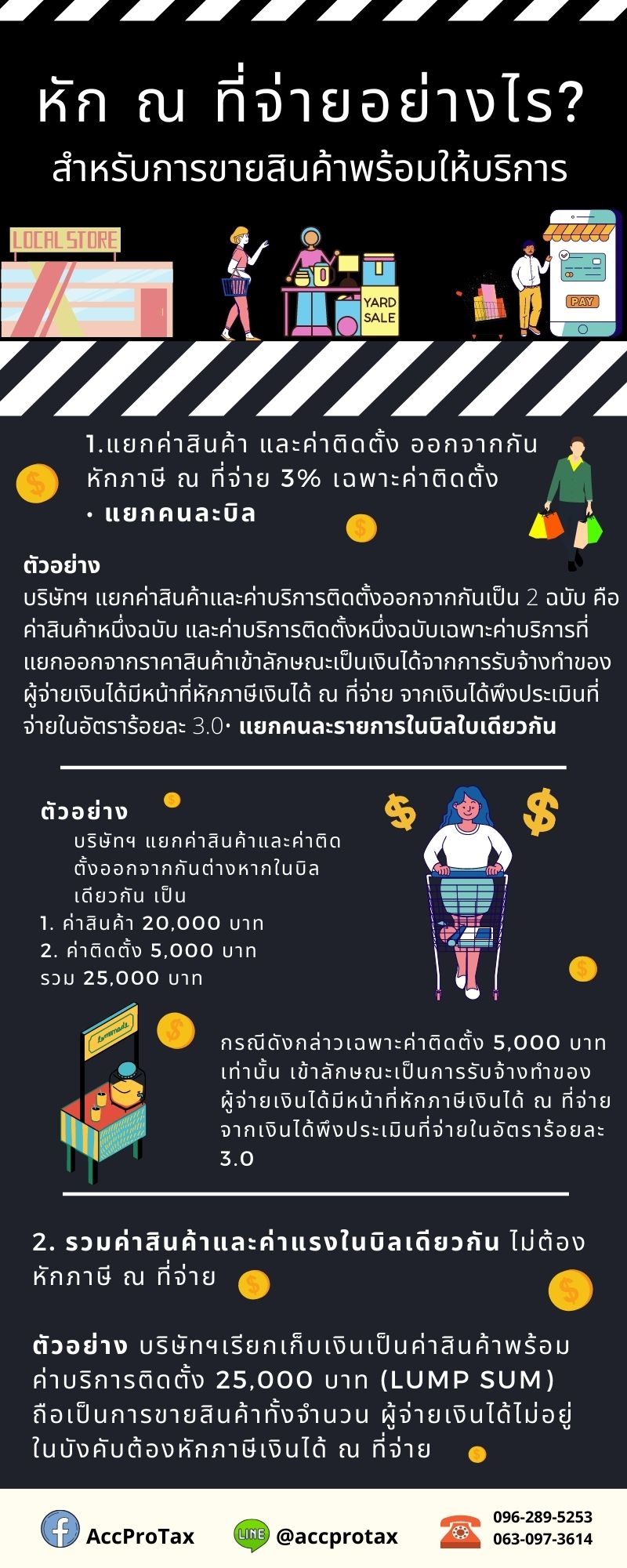

หัก ณ ที่จ่ายอย่างไร? สำหรับการขายสินค้าพร้อมให้บริการ

1.แยกค่าสินค้า และค่าติดตั้ง ออกจากกัน หักภาษี ณ ที่จ่าย 3% เฉพาะค่าติดตั้ง• แยกคนละบิล

ตัวอย่าง

บริษัทฯ แยกค่าสินค้าและค่าบริการติดตั้งออกจากกันเป็น 2 ฉบับ คือ ค่าสินค้าหนึ่งฉบับ และค่าบริการติดตั้งหนึ่งฉบับเฉพาะค่าบริการที่แยกออกจากราคาสินค้าเข้าลักษณะเป็นเงินได้จากการรับจ้างทำของ ผู้จ่ายเงินได้มีหน้าที่หักภาษีเงินได้ ณ ที่จ่าย จากเงินได้พึงประเมินที่จ่ายในอัตราร้อยละ 3.0• แยกคนละรายการในบิลใบเดียวกัน

ตัวอย่าง

บริษัทฯ แยกค่าสินค้าและค่าติดตั้งออกจากกันต่างหากในบิลเดียวกัน เป็น

| 1. ค่าสินค้า | 20,000 บาท |

| 2. ค่าติดตั้ง | 5,000 บาท |

| รวม | 25,000 บาท |

กรณีดังกล่าวเฉพาะค่าติดตั้ง 5,000 บาทเท่านั้น เข้าลักษณะเป็นการรับจ้างทำของ ผู้จ่ายเงินได้มีหน้าที่หักภาษีเงินได้ ณ ที่จ่าย จากเงินได้พึงประเมินที่จ่ายในอัตราร้อยละ 3.0

2. รวมค่าสินค้าและค่าแรงในบิลเดียวกัน ไม่ต้องหักภาษี ณ ที่จ่าย

ตัวอย่าง

บริษัทฯ เรียกเก็บเงินเป็นค่าสินค้าพร้อมค่าบริการติดตั้ง 25,000 บาท (lump sum) ถือเป็นการขายสินค้าทั้งจำนวน ผู้จ่ายเงินได้ไม่อยู่ในบังคับต้องหักภาษีเงินได้ ณ ที่จ่าย

อ้างอิง : มาตรา 3 เตรส แห่งประมวลรัษฎากร ประกอบกับข้อ 8 ของคำสั่งกรมสรรพากร ที่ ท.ป.4/2528ฯ

เกร็ดความรู้กับธรรมนิติ : หัก ณ ที่จ่ายอย่างไร? สำหรับการขายสินค้าพร้อมให้บริการ

อ้างอิง : https://www.dst.co.th/index.php?option=com_content&view=article&id=2855:withholding-taxes-sell-product-service&catid=29&Itemid=180&lang=th